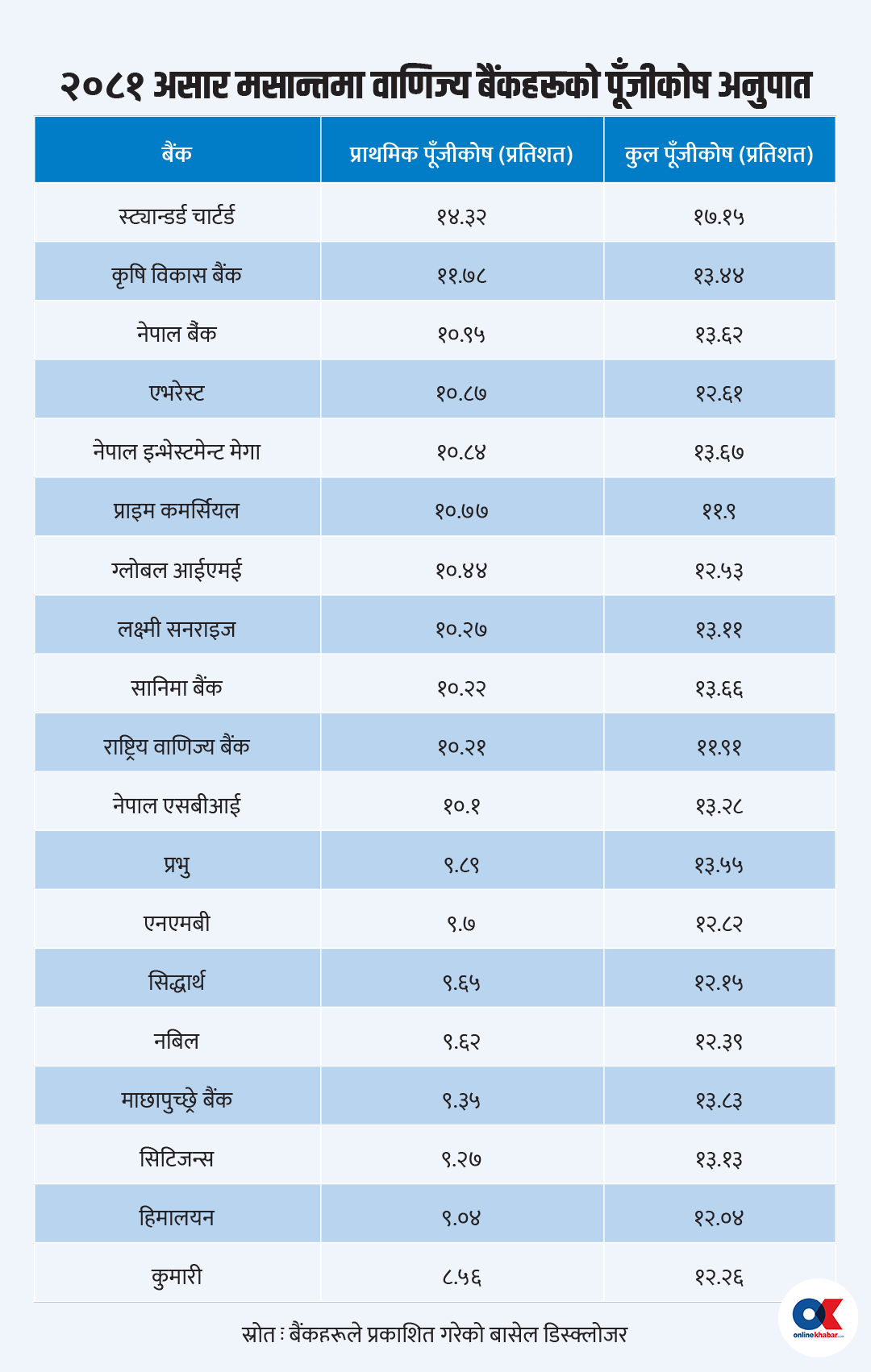

९ भदौ, काठमाडौं । पछिल्लो दुई वर्षयता प्राथमिक पूँजीकोष न्यून भएर दबाब झेलिरहेका बैंकहरूलाई चालु आर्थिक वर्ष २०८१/८२ मा कर्जा विस्तार गर्न केही सहज हुने देखिएको छ ।

बैंकहरूले गत आव प्राथमिक पूँजीकोष अनुपात ९ प्रतिशत कायम गर्नुपर्नेमा केहीको त्यसभन्दा पनि कम थियो भने केहीको सीमा हाराहारी थियो ।

गत आवसम्म प्राथमिक पूँजीकोषको समस्याकै कारण आधा दर्जन बैंक कर्जा विस्तार गर्न नसक्ने अवस्थामा थिए ।

बैंकहरूको कर्जा जोखिम, सञ्चालन जोखिम, बजार जोखिम समेतका आधारमा कुल जोखिम भारित सम्पत्ति गणना हुन्छ । त्यसमा सबैभन्दा ठूलो हिस्सा कर्जा जोखिमको हुन्छ । यसरी फरक–फरक जोखिम भारका आधारका कुल जोखिम भारित सम्पत्ति गणना हुन्छ ।

चालु आवबाट नेपाल राष्ट्र बैंकले २ करोड ५० लाख रुपैयाँसम्मको कर्जालाई ‘रेगुलेटरी रिटेल पोर्टफोलियो’ मा गणना गर्न सक्ने व्यवस्था गरेको छ ।

यसमा रहने कर्जालाई राष्ट्र बैंकले ७५ प्रतिशत जोखिम भार तोकेको छ । यसको अर्थ कुनै बैंकले उक्त सीमाभित्रको कुल कर्जा १ अर्ब लगानी गर्यो भने त्यसको जोखिम भार ७५ प्रतिशतले हुने ७५ करोड मात्रै हुन आउँछ ।

त्यस्तै सेयर धितो कर्जा र आयात कर्जामा फरक–फरक जोखिम भार हुन्छ । उक्त जोखिम भार र त्यस क्षेत्रमा प्रवाह भएको कर्जा अनुपातमा कर्जाको जोखिम भार गणना हुन्छ । यसरी बैंकहरूले फरक–फरक क्षेत्रमा लगानी गरेको कर्जाको जोखिम भारका आधारमा बैंकहरूको कर्जाको कुल जोखिम भार गणना हुन्छ । त्यस्तै बैंकमा हुन सक्ने अन्य जोखिम समेत जोडेर कुल जोखिम भारित सम्पत्ति गणना हुन्छ ।

उक्त जोखिम भारित सम्पत्तिको न्यूनतम ८.५ प्रतिशत प्राथमिक पूँजी (इक्विटी) कायम गर्नुपर्ने व्यवस्था छ । पूँजी पर्याप्तता फ्रेमवर्क २०१५ अनुसार उक्त जोखिम भारित सम्पत्तिको न्यूनतम ८.५ प्रतिशत बैंकहरूले आफ्नो इक्विटी र थप २.५ प्रतिशत पूरक पूँजीबाट पुर्याउनुपर्ने हुन्छ ।

प्राथमिक पूँजीकोषमा चुक्ता पूँजी, वैधानिक जगेडा कोष, सञ्चित नाफा, चालु आवको अपरिष्कृत वित्तीय विवरण नाफा र डिबेन्चर रिडेम्सन रिजर्भलाई गणना गर्न सकिने व्यवस्था छ ।

त्यस्तै पूरक पूँजीका रूपमा ऋणपत्र, साधारण कर्जा नोक्सानी व्यवस्थाको रकम, विदेशी विनिमय जोखिम रिजर्भ, लगानी समायोजन रिजर्भ लगायत कोषका रकम हुन्छ ।

सोही आधारमा बैंकहरूको जोखिम भारित सम्पत्तिको ६.५ प्रतिशत क्यापिटल कन्जर्भेसन बफरसहित प्राथमिक पूँजीबाट ८.५ प्रतिशत र पूरक पूँजीबाट २.५ प्रतिशत गरी न्यूनतम ११ प्रतिशत पूँजीकोष कायम गर्नुपर्ने हुन्छ ।

राष्ट्र बैंकले गत आवबाट वर्षको असार मसान्तमा ‘काउन्टर साइक्लिकल बफर’ समेत कार्यान्वयनमा ल्याएको छ । जस अनुसार गत असार मसान्तसम्म थप ०.५ प्रतिशत पूँजीकोष कायम गर्नुपर्ने थियो । अर्थात्, गत असार मसान्तमा बैंकहरूले प्राथमिक पूँजीकोष नै कम्तीमा ९ प्रतिशत कायम गर्नुपर्ने थियो ।

बैंकहरूले प्रकाशित गरेको गत आवको ‘बासेल डिस्क्लोजर’ अनुसार २० मध्ये १८ वाणिज्य बैंकको प्राथमिक पूँजीकोष ९ प्रतिशतभन्दा माथि पुर्याएका छन् । कुमारी बैंक र एनआईसी एसिया बैंकले भने पुर्याउन सकेनन् ।

गत आवबाट कार्यान्वयनमा आएको काउन्टर साइक्लिकल बफर अनुसार शून्यदेखि २.५ प्रतिशतसम्म अतिरिक्त पूँजीकोष लाग्ने भएको छ । गत आव ०.५ प्रतिशत काउन्टर साइक्लिकल बफर लागेकोमा चालु आव लाग्ने वा नलाग्ने विश्लेषण भइरहेको राष्ट्र बैंकका प्रवक्ता रामु पौडेल बताउँछन् ।

‘पछिल्लो दुई वर्ष कर्जा विस्तार न्यून भएकाले कुल गार्हस्थ उत्पादन (जीडीपी) र निजी क्षेत्रको कर्जाको अनुपात घटेको छ । जसले चालु आवमा शून्य प्रतिशत मात्रै काउन्टर साइक्लिकल बफर लाग्ने जस्तो देखिन्छ,’ उनले भने, ‘काउन्टर साइक्लिकल बफर कार्यान्वयनमा गइसकेको छ । कति प्रतिशत लाग्ने भन्ने मात्रै हो । अब काउन्टर साइक्लिकल बफर नलाग्ने भन्ने हुँदैन ।’

जीडीपी वृद्धिदर र निजी क्षेत्रमा प्रवाह हुने कर्जाको वृद्धिदरबीच अन्तर बढ्दै गएर निजी क्षेत्र ऋणको अधिक भारमा पर्दै गएपछि राष्ट्र बैंकले काउन्टर साइक्लिकल बफर कार्यान्वयनमा ल्याएको थियो ।

तर, कार्यान्वयनमा जान नपाउँदै कोभिड–१९ महामारी आएकाले २०७६/७७ मा राष्ट्र बैंकले काउन्टर साइक्लिकल बफर स्थगित गरेको थियो ।

गत आव दोस्रो त्रैमासमा एनआईसी एसिया, कुमारी र प्रभु बैंकको प्राथमिक पूँजीकोष राष्ट्र बैंकले तोकेको न्यूनतम सीमाभन्दा तल आएको थियो । पुस मसान्तमा कुमारीको ८.०३, एनआईसी एसिया ८.०४ र प्रभुको ८.१२ प्रतिशत पूँजीकोष थियो । ती तीनमध्ये प्रभुले असार मसान्तमा आउँदा प्राथमिक पूँजीकोष अनुपात काउन्टर साइक्लिकल बफर ०.५ प्रतिशत सहित ९ प्रतिशतभन्दा माथि पुर्याएका छन् । तर, कुमारी र एनआईसीले भने पुर्याउन सकेनन् ।

गत आव कुमारी र एनआईसी सञ्चित नोक्सानीका कारण लाभांश बाँड्न नसक्ने अवस्थामा छन् । प्रभुले भने लाभांश बाँड्न सक्ने भए पनि गत आव राष्ट्र बैंकले तोकेको सीमाभन्दा तल पूँजीकोष आएका कारण लाभांश बाँड्न पाउँदैन ।

आवको कुनै एक महिना राष्ट्र बैंकले तोकेको पूँजीकोष कायम गर्न नसके लाभांश वितरणमा रोक लगाउने व्यवस्था केन्द्रीय बैंकले गरेको छ । सोही अनुसार लाभांश दिने क्षमता भएर पनि प्रभुले बाँड्न नपाउने अवस्था छ

२० वाणिज्य बैंकमध्ये १८ को प्राथमिक पूँजीकोष ९ प्रतिशतभन्दा माथि पुगेको छ । राष्ट्र बैंकले २०१५ मा नै क्यापिटल एडिक्वेसी फ्रेमवर्क कार्यान्वयनमा ल्याएको थियो । सोही फ्रेमवर्कमा काउन्टर साइक्लिकल बफर सम्बन्धी व्यवस्था छ ।

यो कार्यान्वयन गर्न पछिल्लो पाँच आर्थिक वर्षमा जीडीपीमा निजी क्षेत्रमा प्रवाह भएको कर्जाको औसत अनुपात निकाल्नुपर्ने हुन्छ, जसलाई राष्ट्र बैंक ‘प्रवृत्ति’ भनिएको छ ।

उक्त औसत र पछिल्लो आवको जीडीपीमा निजी क्षेत्रको कर्जाको अनुपातबीच अन्तर निकाल्नुपर्ने व्यवस्था राष्ट्र बैंकले तोकेको क्यापिटल एडिक्वेसी फ्रेमवर्क २०१५ मा छ ।

कर्जा विस्तार प्रवृत्ति अर्थात् पाँच वर्षको औसतको तुलनामा गत वर्ष भएको कर्जा विस्तार अति नै धेरै भयो भने त्यसले जोखिम बढाउने विश्लेषण गरिन्छ र थप पूँजीकोष राख्नुपर्ने हुन्छ ।

जीडीपीमा निजी क्षेत्रमा कर्जाको ५ वर्षको अनुपातकै औसत र पछिल्लो आवको अनुपातको अन्तर जति धेरै भयो काउन्टर साइक्लिकल बफर त्यति धेरै लाग्ने हुन्छ ।

क्यापिटल एडिक्वेसी फ्रेमवर्क अनुसार यस्तो अंक ५ सम्म आउँदा थप क्यापिटल बफर राख्नुपर्दैन । अथात्, शून्य प्रतिशत मात्रै राख्दा प्राथमिक पूँजीकोष ८.५ प्रतिशत मात्रै कायम गर्दा पुग्छ ।

त्यस्तै त्यस्तो अन्तर ५ देखि ७.५ अंकको हुँदा ०.५ प्रतिशत थप पूँजीकोष चाहिन्छ । उक्त अन्तर ७.५ प्रतिशत देखि १० अंक हुँदा १ प्रतिशत थप पूँजीकोष चाहिन्छ ।

त्यसैगरी १० देखि १२.५ अंक अन्तर भए १.५ प्रतिशत थप पूँजीकोष चाहिन्छ । उक्त अन्तर १२.५ देखि १५ अंकसम्म हुँदा २ प्रतिशत र १५ भन्दा माथि हुँदा २.५ प्रतिशत थप पूँजीकोष आवश्यक पर्छ ।

चालु आव यस्तो अन्तर ५ बिन्दुसम्म मात्रै आउने अवस्था छ । राष्ट्र बैंक प्रवक्ता पौडेल पनि तथ्यांक विश्लेषण गर्दा काउन्टर साइक्किल बफर शून्य प्रतिशत मात्रै लाग्ने जस्तो देखिएको बताउँछन् ।

यस आधारमा चालु आव काउन्टर साइक्लिकल बफर बापत बैंकहरूले थप पूँजीकोष कायम गर्नु नपर्दा र कर्जा असुलीमा समेत सुधार हुँदै जाँदा पूँजीकोषको दबाब कम हुँदै गएको छ ।

राष्ट्र बैंक प्रवक्ता पौडेल पनि पूँजीकोष दबाब कम भएको बताउँछन् । यसबाट बैंकहरूले चालु आव कर्जा विस्तार गर्न केही सहज हुने भएको छ । चालु आव मौद्रिक नीतिले निजी क्षेत्रको कर्जा १२ प्रतिशतले विस्तार गर्ने लक्ष्य लिएको छ ।

यस आधारमा बैंकहरूले ६ खर्ब २० अर्ब कर्जा विस्तार गर्ने लक्ष्य लिएका छन् । औसतमा कर्जाको जोखिम भार १०० प्रतिशत भए कर्जाको कुल जोखिम भारित सम्पत्ति पनि करिब ६ खर्ब २० अर्ब नै हुन आउँछ । जसका कारण ८.५ प्रतिशत बैंकहरूले प्राथमिक पूँजीकोषबाट व्यवस्थापन गर्नुपर्ने हुन्छ । जसका लागि करिब ५३ अर्ब रुपैयाँ बैंकहरूको प्राथमिक पूँजीकोषमा वृद्धि भए उक्त लक्ष्य असहज छैन ।

चालु आवमा आर्जन गरेको नाफालाई पनि पूँजीकोषमा गणना गर्न पाइने भएकाले कर्जा रिकभरीमा सुधार हुँदा चालु आव पूँजीकोषमा दबाब हुने अवस्था देखिँदैन । गत आव पूँजीकोषको दबाबले गर्दा बैकहरूले वैकल्पिक औजार खोजीमा लागे पनि कर्जा रिकभरीमा सुधार भएको अवस्थामा पूँजीकोषको समस्या अल्पकालीन मात्रै देखिन्छ ।

काउन्टर साइक्लिकल बफरका लागि थप पूँजीकोष कायम गर्नु नपर्दा करिब साढे ९ प्रतिशत प्राथमिक पूँजीकोष भएका बैंकलाई चालु आव मौद्रिक नीतिको लक्ष्यसम्म कर्जा विस्तार गर्न कुनै समस्या हुँदैन ।

अझै चालु आवको मौद्रिक नीतिमार्फत राष्ट्र बैंकले असल वर्गमा वर्गीकरण भएको कर्जाको नोक्सानी व्यवस्था घटाएको, कम जोखिम भएर रेगुलेटरी रिटेल पोर्टफोलियो सीमा २ करोडबाट साढे २ करोड बनाएको छ ।

साथै, सम्पत्ति वर्गीकरण व्यवस्थामा समेत परिमार्जन गर्दै निष्क्रिय कर्जा वा खराब कर्जामा वर्गीकरण भएको कर्जाको ब्याज बक्यौता ब्याज भुक्तानी भए पनि ‘वाच लिस्ट’ मा वर्गीकरण गर्दै सोही अनुसार कर्जा नोक्सानी व्यवस्था गर्दा हुने भएको छ ।

यसअघि बक्यौता ब्याज भुक्तानी भएर ६ महिनासम्म कर्जा नियमित भए मात्रै त्यसलाई असल वर्गमा वर्गीकरण गर्नुपर्ने र ६ महिनासम्म जुन वर्गमा वर्गीकरण थियो, सोही वर्गमा राख्नुपर्ने व्यवस्था थियो ।

अब वाच लिस्टमा मात्रै राख्दा ५ प्रतिशत मात्रै कर्जा नोक्सानी व्यवस्था गर्दा हुन्छ भने ६ महिना नियमित भएमा त्यसलाई असल वर्गमा वर्गीकरण गरेर सोही अनुसार प्रोभिजन गर्न सकिन्छ ।

यी सुविधा कार्यान्वयन हुँदा चालु आव प्रथम त्रैमासमा नै वित्तीय विवरण थप सुधार हुने बैंकरहरू बताउँछन् । गत आवमै राष्ट्र बैंकले असार मसान्तमा पाकेको बक्यौता ब्याज साउन मसान्तसम्म उठाउँदा गत वर्षको नाफामा देखाउन पाउने व्यवस्था गर्यो ।

१५ साउनसम्मका लागि उक्त सुविधा पाउने गरेकोमा थप १५ दिनको समय पाउँदा बैंकहरूले करिब १ अर्ब बक्यौता ब्याज उठाएको बैंकरहरू बताउँछन् । जसले गर्दा गत आवमा नै बैंकहरूको वित्तीय विवरणमा थप सुधार हुनेछ ।

२०८० असार मसान्तमा वाणिज्य बैंकहरूको औसत प्राथमिक पूँजीकोष अनुपात १०.५३ प्रतिशत थियो । असोजमा १०.१४ प्रतिशत हुँदै पुसमा ९.६५ प्रतिशतसम्म झरेको थियो । जसले नियामक र बैकर दुवैलाई झस्काउँदा राष्ट्र बैंकले अग्राधिकार सेयर जारी गर्ने बाटो खुलाउने घोषणा नै गर्यो । चैतमा ९.६८ प्रतिशत थियो । तर, असार मसान्त आउँदा १०.१० प्रतिशत पुगेसँगै बैंकहरूले केही सहज महसुस गरेका छन् ।

गत आव ९ प्रतिशतभन्दा तल झरेको प्रभु, एनएमबी, नबिल, सिद्धार्थ लगायत बैंकहरूको पूँजीकोष असार मसान्तमा आउँदा करिब साढे ९ प्रतिशत वा त्यसभन्दा पनि माथि पुगेको छ ।

यस्तै हिमालयन बैंकको पनि ९ प्रतिशत माथि पुग्दा र चालु आवबाट राष्ट्र बैंकले थप लचिलो हुँदा पाउने सुविधाले यी बैंकको पूँजीकोषमा सुधार हुनेछ ।

कुमारीको प्राथमिक पूँजीकोष ८.५६ प्रतिशत छ । काउन्टर साइक्लिकल बफरको अतिरिक्त पूँजीकोष नचाहिँदा नियामकीय दायरामा रहे पनि बैंककको उक्त पूँजीकोष सहज अवस्थामा भने छैन । यस्तै एनआईसी एसियाको ९.४४ प्रतिशत मात्रै रहेकाले बैंकले नियामकीय दायरामा पुर्याउनै संघर्ष गर्नुपर्ने देखिन्छ ।

.jpg)

.jpg)

.jpg)

प्रतिक्रिया 4