नेपालको संविधानले नै विशिष्ट पहिचान प्रदान गरेको सहकारी क्षेत्रलाई एक व्यक्तिको दृष्टिकोणका आधारमा मूल्याङ्कन गर्नु वैज्ञानिक पृष्ठपोषण हुन सक्दैन । यद्यपि एकदशक लामो सहकारी अभियानको अभियन्ता भनौं या विद्यार्थीको रुपमा गरेको कार्य तथा अध्ययनका साथै व्यवस्थापकीय नेतृत्वको रुपमा बटुलेको अनुभवको बुझाइमा केही बुझाइ साझा गर्न मन लाग्यो । यही सन्दर्भमा नेपालको सहकारी क्षेत्रको नियमन गर्न पूँजी पर्याप्तताको प्रयोग गर्ने सम्बन्धमा केही दृष्टिकोण प्रस्तुत गर्ने जमर्को गरेको छु ।

आर्थिक तथा सामाजिक विकासका लागि सिद्धान्तत: सहकारी सबैभन्दा उपयुक्त माध्यम हो भन्ने कुरामा द्विविधा रहेन । वित्तीय पहुँच नपुगेका ग्रामीण क्षेत्रमा सहकारी संस्थाहरुको क्रियाशीलताले वित्तीय पहुँच विस्तारमा ठूलो योगदान गरेको कुरालाई बिर्सिन सकिंदैन । राज्य/निजी क्षेत्रले उपेक्षित गरेतापनि सहकारी क्षेत्र अभियानको रुपमा अगाडि बढिरहेको छ ।

यद्यपि सहकारी सिद्धान्तको कार्यान्वयन प्रक्रियामा राज्य/अभियानको दृष्टिकोण वस्तुतः सिद्धान्तवादी अथवा व्यावहारिक के हो भन्ने विषयमा अलमलमा रहेको देखिएको छ । सहकारी क्षेत्र, विशेषगरी सहरी क्षेत्रमा सञ्चालित वित्तीय कारोबार गर्ने सहकारी संस्थाहरुमा देखिएको समस्या सिद्धान्त र त्यसको कार्यान्वयनमा भएको भिन्नताका उपज रहेका छन् ।

केही उदाहरणलाई क्षेत्रको सम्पूर्ण दृष्टान्त भनेर दलिल पेश गर्न मिल्दैन तर सहरी क्षेत्रका केही सहकारी संस्थाहरु आर्थिक भागदौडको पछाडि लागेका छन् तर त्यस्ता संस्थाहरुको अनुगमन कसरी गर्ने भन्ने मानकहरु भने विकास भएका छैनन् । सहकारी संस्थाहरुमा समस्या देखिनुको प्रमुख कारण संस्थागत सुशासनको कमि हो ।

सहकारी संस्थाहरुमा स्वनियमनको पक्षपोषण गरिरहँदा, संस्थागत सुशासनको कारणले सहकारीमा समस्या आउनुले राज्य/अभियान सिद्धान्तवादी बढी भएको देखिन्छ । केही सहकारीका सञ्चालक एवं व्यवस्थापकहरुले आफ्नो मुख्य दायित्व सदस्यको सम्पत्ति (खासगरी बचत) को सुरक्षा गर्नु हो भन्ने कुराको आत्मबोध गर्दै सुरक्षित लगानीतर्फ ध्यान केन्द्रित गर्नुको सट्टा पद र पैसामा दृष्टि केन्द्रित गर्दा अभियान धमिलिएको र आम जनमानसमा सहकारीका राम्रा पक्षले विश्वास जित्न नसकेको अवस्था हामीले भोगिरहेकै छौं । तसर्थ सहकारी संघ/संस्थाको विश्वास वृद्धि एवम् दिगोपनका लागि सहकारी आफैंले स्वनियमनलाई प्रभावकारी बनाउने र सक्षम निकायबाट सहजीकरण एवं कडाइका साथ नियमन गरिनुपर्ने टड्कारो आवश्यकता रहेको छ ।

सहकारी नियमनको लागि धेरै मानक छन् र अझ धेरै विकास गर्नुपर्ला तर आज यो लेख मार्फत सहकारी संस्थाको नियमनको लागि अब पूँजी पर्याप्तता अनुपातको प्रयोग गर्न बिलम्व गर्न नहुने विषयको उठान गरिएको छ । अहिले वित्तीय कारोबार गर्ने सहकारीमा स्व-नियमनको लागि प्रयोग गर्ने औजार भनेको पल्स मनिटरिङ सिस्टम रहेको छ ।

पल्सको सबै सूचक नेपालमा प्रयोग हुने हो वा होइन भनेर सहकारी विभागबाट कुनै आधिकारिक निर्णय भएको जानकारी छैन र आम सहकारीले प्रयोग गरेका केही सूचकमा सहकारीको जोखिम व्यवस्थापन कसरी गर्ने भन्नेमा प्रोटेक्सनका अनुपातहरुले कर्जा जोखिमको लागि प्रत्यक्ष रुपमा र प्रभावकारी वित्तीय संरचनाका अनुपातहरुले अप्रत्यक्ष रुपमा सूचित गर्छन् । तर, समग्ररुपमा जोखिम व्यवस्थापन गर्न पल्सले व्यवस्था गरेको अनुभव गर्न कठिन छ।

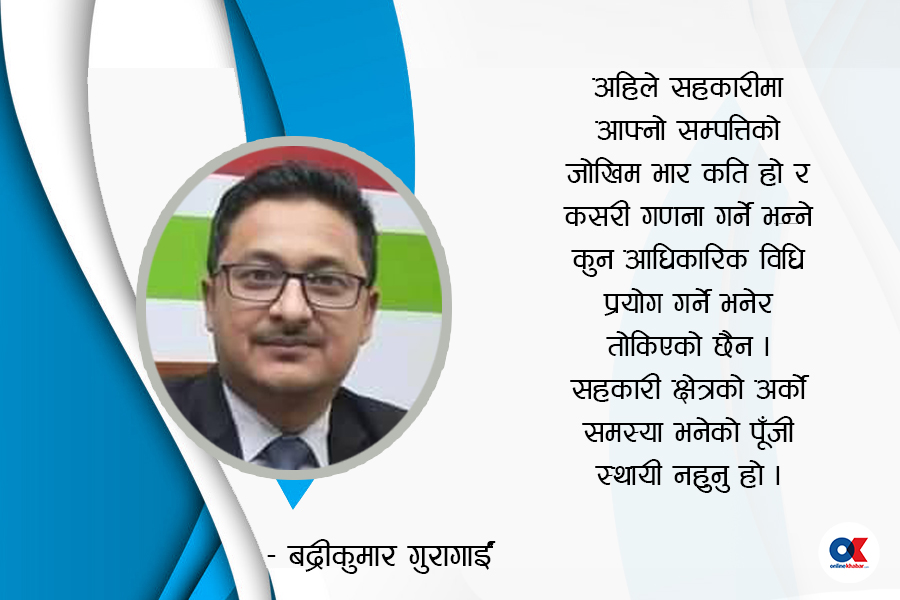

जोखिम व्यवस्थापनको लागि पहिलो सुरक्षाकवच भनेको पूँजी हो । आफ्नो सम्पत्तिको जोखिम भार गणना गरी न्यूनतम पूँजी व्यवस्थापन गर्नुपर्ने हुन्छ । अहिले सहकारीमा आफ्नो सम्पत्तिको जोखिम भार कति हो र कसरी गणना गर्ने भन्ने कुन आधिकारिक विधि प्रयोग गर्ने भनेर तोकिएको छैन । सहकारी क्षेत्रको अर्को समस्या भनेको पूँजी स्थायी नहुनु हो ।

खुल्ला तथा ऐच्छिक सदस्यताको सिद्धान्त अनुसार सदस्यले जहिले पनि सदस्यता त्याग्न सक्ने र पूँजी फिर्ता गर्नुपर्ने प्रावधनले जोखिमको सुरक्षाकवचको रुपमा परिचित पूँजी आकलन गर्न कठिन छ । यस्तो प्राविधिक समस्या समेत रहनु, पूँजीको वैकल्पिक स्रोत नहुनुले पनि वित्तीय सहकारीको जोखिम न्यूनीकरण गर्न न्यूनतम पूँजीकोष सम्बन्धी व्यवस्था जतिसक्दो चाँडो गर्नु राम्रो हुन्छ ।

पल्सलाई वित्तीय कारोबार गर्ने सहकारी संस्थाहरुको व्यवस्थापन औजारको रुपमा विकसित गरिएको थियो । पछि यसलाई नियामकीय औजारको रुपमा समेत प्रयोग गर्न थालियो । कुनै पनि संस्थाको व्यवस्थापन र नियमन फरक पाटो हुन् । अन्तर्राष्ट्रिय वित्त अभ्यासहरुलाई हेर्दा वित्त कारोबारमा जे जति मापदण्डहरु तय गरिन्छ, त्यसको कार्यान्वयनका लागि सर्वप्रथम त्यसको स्थानीयकरण गरिन्छ ।

सोही मापदण्डका आधारमा नियामकले नियमन गर्दै लैजान्छ । हामीले प्रयोग गर्दै आएको PEARLS प्रणालीको कुनै स्थानीयकरण नगरिएको हुनाले यो नेपालको सहकारीको वित्तीय कारोबारको प्रणालीको लागि उपयुक्त हो या होइन वा यसमा केही प्रावधान थप गर्ने भनेर हालसम्म बहस भएको पाइँदैन ।

नेपालमा सहकारी सञ्चालनका क्रममा देखिएका कर्जा जोखिम, सञ्चालन जोखिम तथा बजार सम्बन्धी जोखिमले निम्त्याएको देखिन्छ । कर्जा जोखिमको व्यवस्थापनका लागि कर्जा नोक्सानी व्यवस्थाअनुसार वित्तीय प्रोभिजन गर्ने देखिए पनि कर्जा वर्गीकरणमा पुनरावलोकन आवश्यक देखिन्छ ।

सञ्चालन जोखिम तथा बजार जोखिमले निम्त्याउने संकटको व्यवस्थापनका लागि हामीले स्रोतको व्यवस्थापन गर्ने अभ्यास गरेका छैनौं । तसर्थ, कर्जा बाहेकका जोखिमको व्यवस्थापनका लागि समेत हामी पूँजीकोष पर्याप्तता अनुपातको अवधारणामा जानुपर्दछ ।

सहकारी ऐन २०७४ मा सहकारीलाई समस्याग्रस्त घोषणा गर्ने व्यवस्था रहेको छ तर कुन प्रावधान अनुसार यो व्यवस्था कार्यान्वयन गर्ने भन्ने विषयको निर्णय लिन समेत न्यूनतम पूँजीकोष हुनसक्छ । एउटा सीमाभन्दा कम भएमा समस्याग्रस्त घोषणा गर्न प्रयोग गरेमा निर्णय कम विवादित र वैज्ञानिक हुने हुँदा समेत यसको महत्व रहेको छ ।

नेपालका सहकारीको अवस्था विश्लेषण गरी बचत परिचालनको एक सीमा भन्दा माथि कारोबार गर्ने सहकारीको लागि यो प्रावधान अहिले लागु गर्न सकिन्छ । वित्तीय सहकारी सबल रहेका मुलुकहरु (जस्तै: क्यानडा, अष्ट्रेलिया, दक्षिण कोरिया आदि) मा पूँजीको पर्याप्ततासँगै वासेल–III पूर्ण प्रयोग गरेका उदाहरणबाट समेत हामीले वित्तीय सहकारीको अनुगमनमा न्यूनतम पूँजीकोषको प्रयोग गर्न अब ढिला गर्नुहुँदैन ।

(पेशाले चार्टर्ड एकाउन्टेन लेखक राष्ट्रिय सहकारी बैंक लिमिटेडका प्रमुख कार्यकारी अधिकृत हुन् ।)

%20-%20Copy%20-%20Copy.jpg)

प्रतिक्रिया 4